MACD(Moving Average Convergence Divergence)とRSI(Relative Strength Index)は、テクニカル分析において非常に人気のある指標であり、それぞれ異なる特性を持っています。これらを組み合わせることで、トレンドの方向性や勢い、買われ過ぎ・売られ過ぎの状態をより正確に把握し、トレードの精度を高めることができます。以下に、MACDとRSIの基本的な特徴、これらの組み合わせ方、活用方法、メリット・デメリットについて詳しく解説します。

1. MACDとRSIの基本概要

(1) MACD(移動平均収束拡散手法)

- 概要: MACDは、短期移動平均線と長期移動平均線の差を利用してトレンドの方向性や勢いを測定する指標です。

- 構成要素:

- MACDライン: 短期EMA(指数平滑移動平均線、通常12期間) – 長期EMA(通常26期間)

- シグナルライン: MACDラインの9期間EMA

- ヒストグラム: MACDライン – シグナルライン

- 解釈:

- MACDラインがシグナルラインを上抜け: 買いシグナル(上昇トレンドの開始)。

- MACDラインがシグナルラインを下抜け: 売りシグナル(下降トレンドの開始)。

- ヒストグラムがプラス: 上昇モメンタムが強い。

- ヒストグラムがマイナス: 下降モメンタムが強い。

- 特徴: トレンドフォロー型の指標であり、トレンドの強さや転換点を把握するのに適しています。

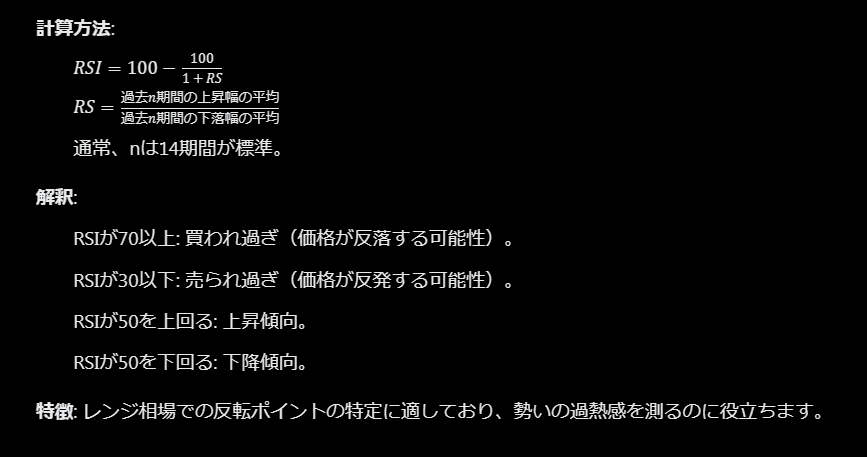

(2) RSI(相対力指数)

- 概要: RSIは、価格の変動の強さを測定し、買われ過ぎや売られ過ぎの状態を示すオシレーター型の指標です。

- 計算方法:

RSI = 100 - \frac{100}{1 + RS}RS = \frac{過去n期間の上昇幅の平均}{過去n期間の下落幅の平均}- 通常、nは14期間が標準。

- 解釈:

- RSIが70以上: 買われ過ぎ(価格が反落する可能性)。

- RSIが30以下: 売られ過ぎ(価格が反発する可能性)。

- RSIが50を上回る: 上昇傾向。

- RSIが50を下回る: 下降傾向。

- 特徴: レンジ相場での反転ポイントの特定に適しており、勢いの過熱感を測るのに役立ちます。

2. MACDとRSIの組み合わせのメリット

MACDとRSIは異なる特性を持つため、組み合わせることで以下のようなメリットがあります:

- トレンドと過熱感の両方を把握:

- MACDはトレンドの方向性や勢いを確認。

- RSIは価格の過熱感(買われ過ぎ・売られ過ぎ)を確認。

- シグナルの精度向上:

- MACDのトレンドシグナルをRSIでフィルタリングすることで、誤ったシグナルを減らす。

- トレンド相場とレンジ相場の両方に対応:

- MACDはトレンド相場で有効。

- RSIはレンジ相場で有効。

- ダイバージェンスの確認:

- 両指標でダイバージェンス(価格と指標の逆行)が発生した場合、トレンド転換の可能性が高まる。

3. MACDとRSIの組み合わせ方

MACDとRSIを効果的に組み合わせるには、両者のシグナルを相互に補完する形で分析します。以下に具体的な方法を説明します。

(1) トレンド確認とエントリータイミング

- 上昇トレンドでの買いエントリー:

- MACD: MACDラインがシグナルラインを上抜け、ヒストグラムがプラスに転じる(上昇トレンドの開始)。

- RSI: RSIが30以上で上昇傾向にあり、50を上抜ける(勢いが強まっている)。

- 戦略: MACDの買いシグナルがRSIの強気傾向で裏付けられた場合、買いエントリーを検討。

- 下降トレンドでの売りエントリー:

- MACD: MACDラインがシグナルラインを下抜け、ヒストグラムがマイナスに転じる(下降トレンドの開始)。

- RSI: RSIが70以下で下降傾向にあり、50を下抜ける(勢いが弱まっている)。

- 戦略: MACDの売りシグナルがRSIの弱気傾向で裏付けられた場合、売りエントリーを検討。

(2) 買われ過ぎ・売られ過ぎのフィルタリング

- 買われ過ぎの回避:

- MACDが買いシグナルを示しても、RSIが70を超えている場合、過熱感があるためエントリーを見送るか、反落を待つ。

- 売られ過ぎの回避:

- MACDが売りシグナルを示しても、RSIが30を下回っている場合、過熱感があるためエントリーを見送るか、反発を待つ。

(3) ダイバージェンスを利用したトレンド転換の予測

- 強気ダイバージェンス:

- 価格が安値を更新する一方で、MACDやRSIが安値を更新しない場合、上昇トレンドへの転換が近い可能性。

- 戦略: MACDのヒストグラムがプラスに転じ、RSIが30から上昇し始めた時点で買いエントリー。

- 弱気ダイバージェンス:

- 価格が高値を更新する一方で、MACDやRSIが高値を更新しない場合、下降トレンドへの転換が近い可能性。

- 戦略: MACDのヒストグラムがマイナスに転じ、RSIが70から下降し始めた時点で売りエントリー。

(4) トレンドの強さと持続性の確認

- MACDのヒストグラムが拡大し、RSIが50以上で安定している場合、上昇トレンドが強いと判断。

- MACDのヒストグラムが縮小し、RSIが50付近で停滞する場合、トレンドが弱まっている可能性。

4. 実践的な活用例

(1) 上昇トレンドでの買い戦略

- 状況:

- MACD: MACDラインがシグナルラインを上抜け、ヒストグラムがプラス。

- RSI: RSIが40から上昇し、50を突破。

- アクション:

- 買いエントリー。

- ストップロス: 直近の安値またはMACDがシグナルラインを下抜けるポイント。

- 利益確定: RSIが70に近づくか、MACDのヒストグラムが縮小し始めたタイミング。

(2) 下降トレンドでの売り戦略

- 状況:

- MACD: MACDラインがシグナルラインを下抜け、ヒストグラムがマイナス。

- RSI: RSIが60から下降し、50を下回る。

- アクション:

- 売りエントリー。

- ストップロス: 直近の高値またはMACDがシグナルラインを上抜けるポイント。

- 利益確定: RSIが30に近づくか、MACDのヒストグラムが縮小し始めたタイミング。

(3) レンジ相場でのトレード

- 状況:

- MACD: MACDラインとシグナルラインが頻繁に交差し、ヒストグラムが小さい。

- RSI: RSIが30~70の間で推移。

- アクション:

- RSIが30付近で反発したら買い、70付近で反落したら売り。

- MACDでトレンドの方向性が明確になった場合にのみトレードを検討。

5. メリットとデメリット

メリット

- 補完性: MACDのトレンド分析とRSIの過熱感分析が相互に補完し、シグナルの精度が向上。

- 多様な市場環境に対応: トレンド相場とレンジ相場の両方で活用可能。

- ダイバージェンスの強化: 両指標でダイバージェンスが確認された場合、トレンド転換の信頼性が高まる。

デメリット

- 遅延: MACDはトレンドの変化に遅れる傾向があり、RSIも短期的な動きに過剰反応することがある。

- 偽シグナル: レンジ相場でMACDが誤ったシグナルを出す場合や、RSIが早すぎるシグナルを出す場合がある。

- 複雑さ: 初心者にとって両指標を同時に解釈するのは難しい場合がある。

6. 注意点

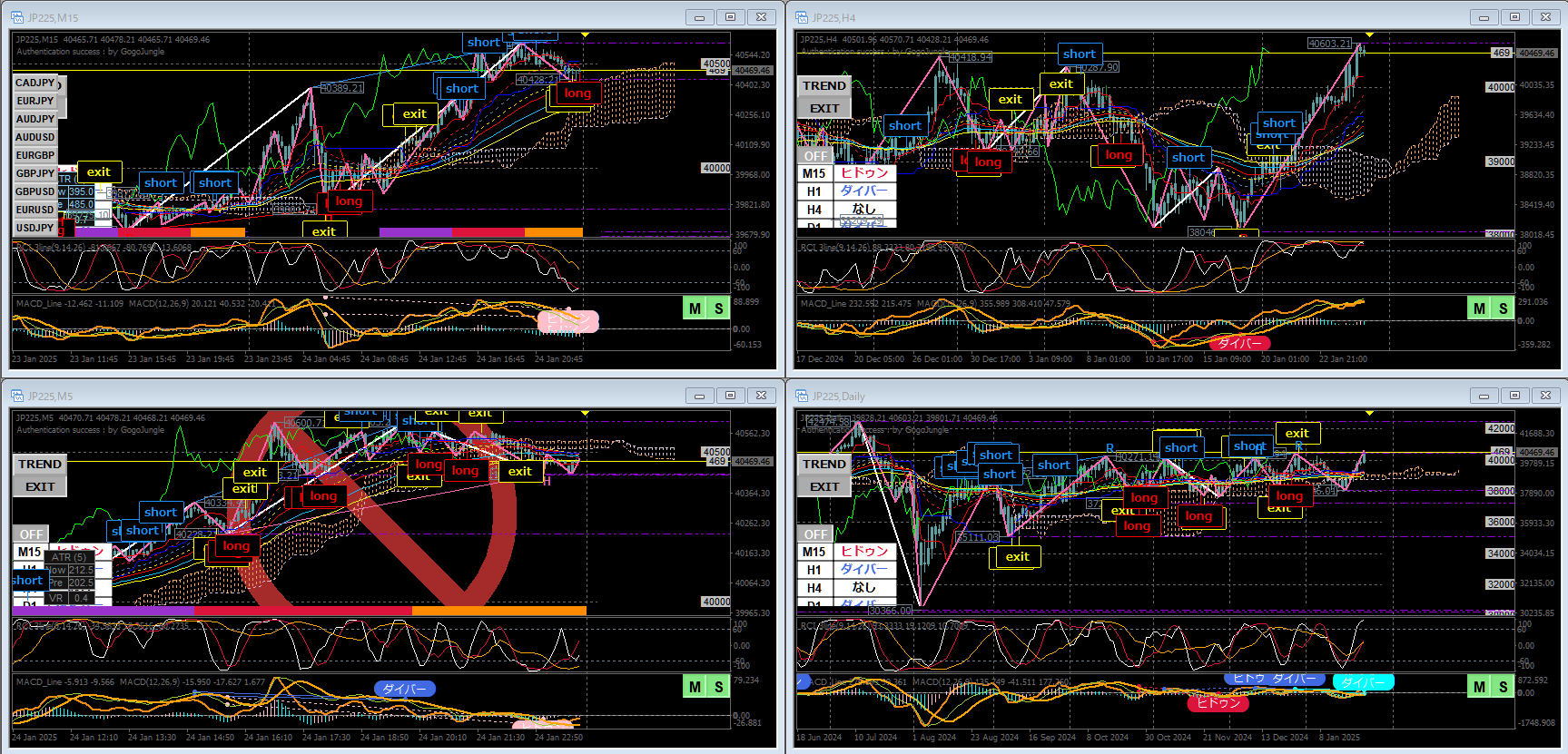

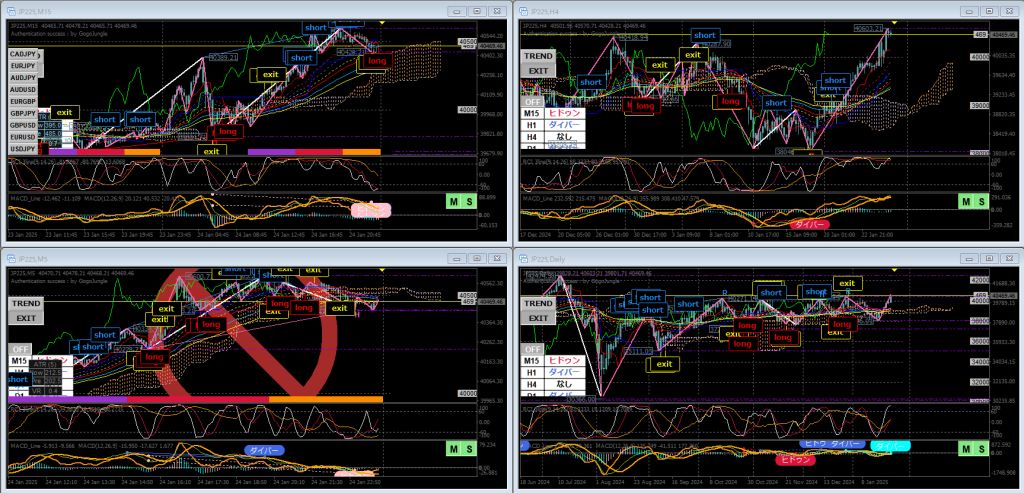

- 時間枠の選択: 短期トレードでは1時間足や4時間足、長期トレードでは日足や週足を使用し、トレードスタイルに合った時間枠を選ぶ。

- パラメータの調整: MACD(12, 26, 9)やRSI(14)は標準設定だが、市場やトレードスタイルに応じて調整可能(例: 短期トレードでMACDを5, 13, 1に変更)。

- 他の指標との併用: フィボナッチリトレースメントや移動平均線、ボリンジャーバンドを追加することで、さらに精度を高められる。

- リスク管理: ストップロスを設定し、偽シグナルによる損失を最小限に抑える。

まとめ

MACDとRSIの組み合わせは、トレンドの方向性と勢い、過熱感を同時に把握することで、トレードの精度を向上させる強力な手法です。MACDでトレンドを確認し、RSIでエントリータイミングや過熱感をフィルタリングすることで、トレンドフォロー戦略やレンジ相場での反転トレードに活用できます。ただし、偽シグナルや遅延のリスクがあるため、他の指標やリスク管理と組み合わせ、十分な練習を行うことが重要です。デモトレードで試し、自身のトレードスタイルに合った使い方を模索してください。